邯郸股票配资 日元涨这么猛,为何日本股市却连续崩盘?

发布日期:2024-09-03 21:52 点击次数:94

本周重点关注重要会议带来的政策预期兑现情况,若政策端出台更多实质性利好,将有利于改善居民收入,促进地产资金链修复,从而促进增量资金回流,为市场带来新的活力。策略方面,在基本面回暖或政策驱动增量资金入场前,风险偏好或仍主要集中在大盘龙头风格邯郸股票配资,股趋势性反弹概率不大,会议前后波动或出现放大,股指操作谨慎为宜。

此前一个交易日金价大涨超40美元,涨幅达到1.9%。

今年迄今,黄金飙升了近20%,受到中央银行的大量购买、中国强劲的消费者需求和地缘政治紧张局势中避险资产需求的支持。

专题:亚太股市遭遇“黑色星期一” 日股暴跌 东证指数触发熔断

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

来源:财经时差

坏消息一个接一个,日本和韩国全线崩盘,美国期货市场也随之崩盘。

日本股市继暴跌5.8%之后再次崩盘,8月5日早盘,日经225指数暴跌7%,日本东证指数暴跌触发熔断。

自7月高点以来,日本股市包括日经225和东证指数已经累计下跌逾20%,陷入技术性熊市。

同时,日经225波动率飙升50%,创2020年4月全球大崩盘以来新高。

此外,日本债市也剧烈波动,触发了熔断机制。

同时,韩国KOSPI指数跌逾4%,澳大利亚S&P/ASX 200指数跌幅扩大至2.1%。纳斯达克100指数期货跌幅扩大至2%。

很明显,全球金融市场又崩盘了。

有两类资产非常强势,日元和人民币。

继上周五飙涨1000点之后,离岸人民币汇率再次飙涨近500点,一度升破7.12,至7.1124。目前恢复至7.13左右。

美元兑日元继续升值,一度升值至144.7。

全球市场怎么又崩盘了呢?

除了上周五,全球衰退交易盛行,套息交易崩盘,获利盘了解之外,还有一个大消息就是:中东战争预期急剧升温。

先是一系列的刺杀事件,最新的是哈马斯的政治领导人哈尼亚(Ismail Hanija)和黎巴嫩真主党军事领导人阿德·舒克尔(Fouad Chokr)遇袭身亡。

然后双方开始相互报复。

8月5日美国告诉7国集团,伊朗可能在未来24小时内袭击以色列。

不管中东战争会不会升级,但是市场的预期是,战争要来了,然后市场就崩盘了。

还有一件事儿是,巴菲特大幅抛售股票,储备天量现金。

伯克希尔-哈撒韦二季度将其持有的苹果公司股票从一季度时的7.89亿股大幅减至约4亿股,降幅近50%。

抛售股票使得公司现金储备达到了创纪录的2769亿美元(约合人民币1.98万亿元),一季度末则为1890亿美元。

市场认为,巴菲特这样抛售股票,储备现金,是不是全球金融危机要来了,他一方面抛售股票必须,一方面储备大量现金准备抄底。

所以,市场也跟着抛售,导致全球股市继续崩盘。

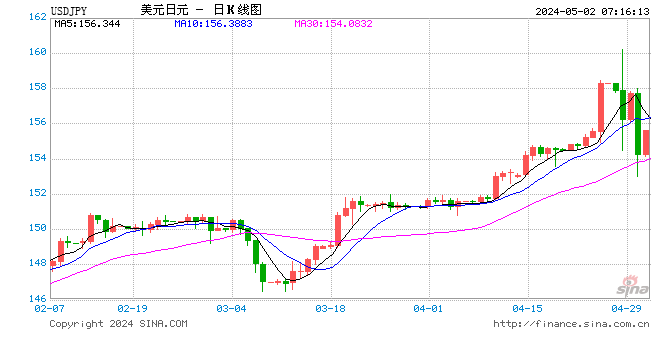

最后讲一个问题,为何日元涨这么猛,日本股市却接连崩盘呢?

按理说,日元飙涨,日元资产应该珍贵,资本大幅流入日元,日本股市应该上涨才对啊?

有人说,日本既是一个进口国家,又是一个出口国家。能源原材料靠进口,汽车等工业品靠出口,所以日元有一个区间,在这个区间内日本经济才会好,超出这个区间就会有问题。

这个说法有一定道理,但是根本不是日元和日股走势的原因,甚至不是日本经济好坏的原因。

解释这个“背离”,还得从这一轮“日元贬值和日本股市飙升”触发因素说起。

首先明确一点就是,日元贬值和日本股市飙升,并不是所谓的“贬值牛”,不是货币贬值了,出口好转了,经济好转了,最后股市上涨了。

这一轮自2021年以来的,日本贬值和日本股市飙升,完全就是“套利”导致的,代表人物就是巴菲特。

巴菲特是怎么套利的呢?

在日元贬值前期,借入日元,形成日元负债,然后用借来的日元,买入日本五大商社(伊藤忠商事、丸红、三菱日联、三井物产和住友商事)。

为什么这样操作呢?

首先,巴菲特押注日元贬值的大趋势,在日元贬值前期借入日元,等日元贬值了,就能够赚一个日元汇差,使得日元负债负担降低。

比如巴菲特借日元的时候,1美元兑103日元,最后日元贬值至161,相当于日元在近三年半的时间内贬值超过50%。

如果巴菲特在161的时候把之前借的日元还掉,那么他使用的美元至少可以减少36%。

原来需要100美元还日元债务,现在用64美元就够还债了。

注意,这个操作的关键是,日元一直贬值。

其次,巴菲特借了日元之后,为啥投资日本股市?

其实准确来说,巴菲特借了日元之后,投资的是高股息的日本股票,比如伊藤忠商事、丸红、三菱日联、三井物产和住友商事。

这种操作属于空手套白狼,堪称无风险套利。

因为当时日本央行还未加息,日元利息极低,10年期美债利率才0.5%。但是,日本这些高息股票的股息却高达5%。

也就是说,巴菲特借日元投资日本股市,相当于空手套白狼,套了4.5%的利润。

注意,这个操作的关键是,日本利息一直处于低位。

最后,效仿巴菲特的人多了,最显著的一个结果就是,日本股市不断飙升。

日本股市飙升,投资者又赚了一个收益就是,价差收益。

注意,这个操作的关键是,日本股市得上涨。

所以,过去3年,日元利率一直处于低位,日元汇率不断创历史新低,日本股市不断创历史新高。

但是最近,情况发生了逆转,触发因素就一个:日元利率上升。

日本早在3月份就结束了长达17年的零利率政策,然后经过市场的消化,以及美联储政策的预期,日元汇率在7月初“触底”。

这个逻辑很容易理解,日元加息,美元降息预期升温,日元汇率就结束贬值,开始升值。

这个市场走势,跟前面讲的套利交易中的第一和第二相悖。

为了防止日元负债成本上升,投资者明智的做法就是,把日元负债赶紧还掉,这样还少付一些利息。

为了防止日元汇差损失,投资者明确的做法就是,在日元升值之前,赶紧把日元负债还掉。

怎么还日元啊?他们借的钱都在日本股市里面啊。

很简单,那就赶紧把日本股市卖掉嘛!

随着日元利率上升,日元汇率升值,大家就越激进的“平仓”套利交易,第一步操作就是,抛售日本股市。

所以我们看到,“日本股市暴跌”和“日元汇率升值”这个相悖的市场组合。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:郝欣煜 邯郸股票配资